黒田日銀の下で10年にわたって続けられた「異次元緩和」は、日本の財政運営に大きなゆがみをもたらした。

トランプ政権の関税政策などに象徴されるように、不確実性が高まる世界経済の中で、果たして日本の財政の行方はどうなるのか。遅まきながら金利上昇局面に入った日本は、近い将来、どのような危機に直面する可能性があるのだろうか。

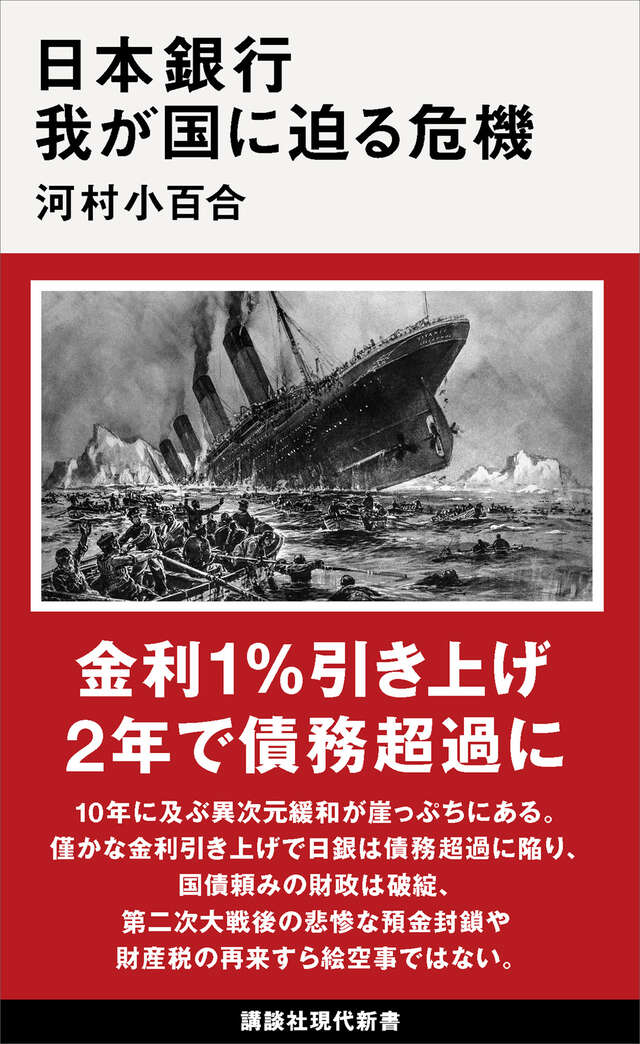

第45回石橋湛山賞を受賞した必読書『日本銀行 我が国に迫る危機』より、日本財政の注目ポイントを、アイスランドとギリシャで起きた「阿鼻叫喚の経済危機」を例に解説した章を紹介しよう。

『日本銀行 我が国に迫る危機』連載第5回

『「EUへの加盟失敗」「人口の大規模流出」「首相への有罪判決」…リーマンショックにより財政破綻したアイスランドが陥った「危機」とは』より続く。

ギリシャ財政破綻の背景とその余波

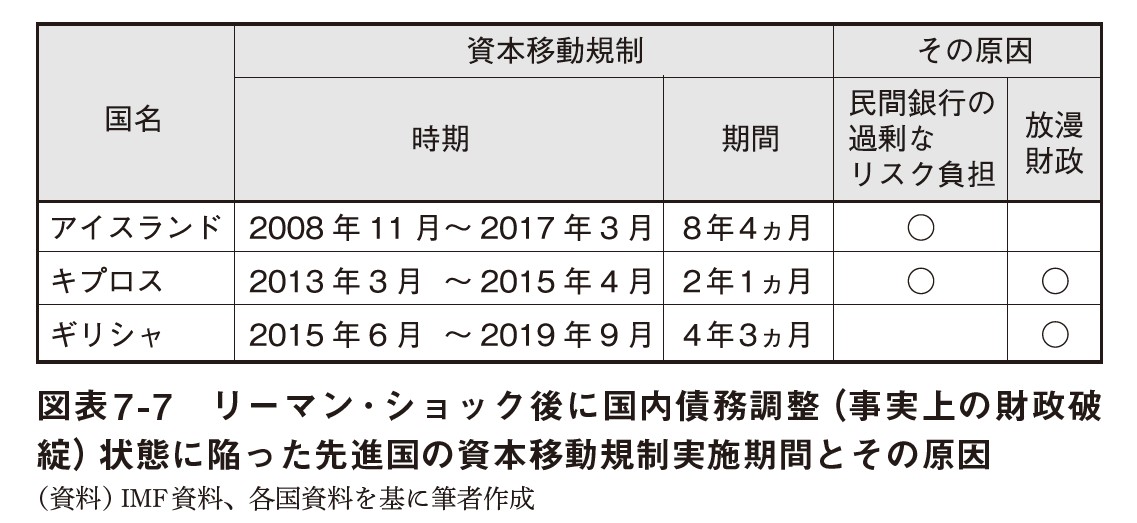

こうした厳しい国内債務調整、言い換えれば事実上の財政破綻に類する例は、アイスランドにとどまるものではありませんでした。リーマン・ショックに続いた欧州債務危機において、キプロスやギリシャでも同様の事態が発生したのです(図表7-7)。

その原因は、(1)放漫財政、(2)民間銀行の過剰なリスク負担のどちらか、もしくはその両方でした。

とりわけギリシャは、一時は単一通貨ユーロからの脱退も取り沙汰されるほどの財政危機に陥り、2012年には実際に、国債の元利払いの債務不履行(デフォルト)を1年の間に2回も引き起こしました。

ギリシャはかねてより長らく財政運営に問題を抱えてきた国ゆえ、国債につけられる金利(クーポン)には財政リスクが上乗せされ、他の欧州各国などよりもクーポンの水準は高く設定されてきており、それにつられる形で外国の金融機関や投資家がギリシャ国債を多く保有していました。彼らにとって、財政が健全で金利が低いドイツ国債などに投資するよりも、ギリシャ国債に投資する方が、ずっと高い利回りが得られたからです。

このようにして、ギリシャは、我が国などとは対照的に、かねてより外国勢による国債の保有割合が高いという構造にありました。財政事情が悪いながらも、2001年に単一通貨ユーロに、他の国々に2年遅れて参画することが認められたことが、投資家側の安心を誘ったのでしょう。

しかしながらそのギリシャは、2009年秋の総選挙による政権交代時に、2001年のユーロ加盟の際に財政粉飾をしていたことが発覚し、一気に国際金融市場の信用を失うことになりました。ギリシャ国債の国債流通市場での利回りは高騰し(国債価格は暴落)、財政運営は行き詰まりました。

ギリシャはIMFやEUからの支援を受けることになったものの、それでも行き詰まりは打開できず、2012年3月に、外国の投資家が保有するギリシャ国債の元本を53%踏み倒すことになったのです。

正確に言えば、EU各国やIMF等と協議したうえで、”一度限り”ということで、大幅な踏み倒し(外国の投資家側からいえば債権放棄)に応じてもらえることになったのです。それでもギリシャは財政バランスを回復させられず、その後はもはや、外国勢には追加の債権放棄などしてもらえなくなり、財政破綻のツケは国内ですべて背負わざるを得なくなりました。

ギリシャを襲った資本移動規制ーー預金封鎖と経済活動の麻痺

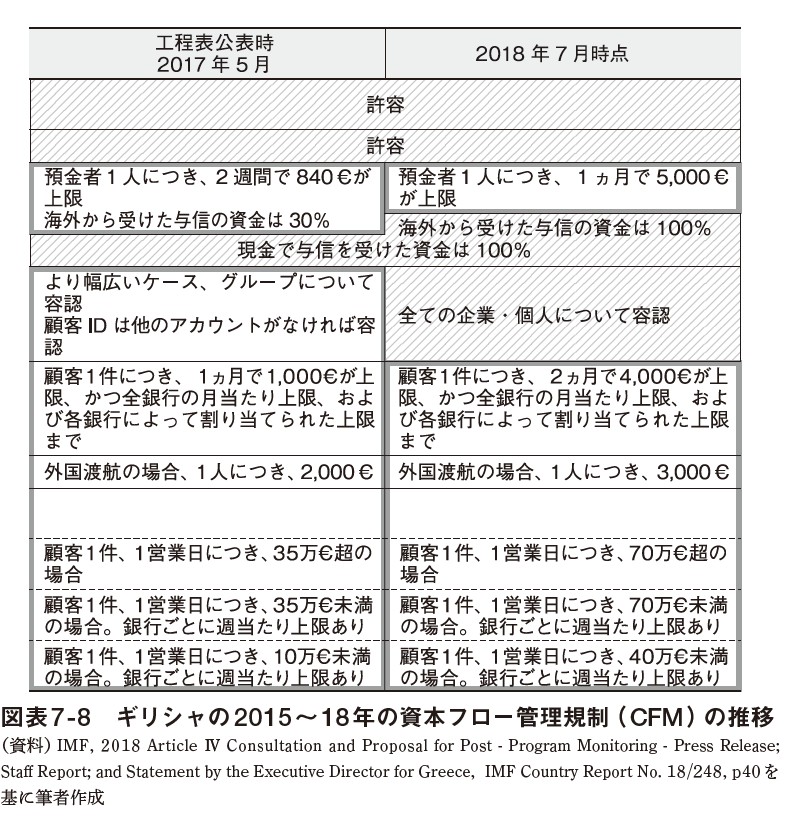

そして2015年から2019年にかけて、ギリシャはアイスランドなどよりはるかに厳しい資本移動規制を実施せざるを得ない事態に陥りました(図表7-8)。

ギリシャではもともと財政事情が悪く、2012年には3月と12月の2度にわたって国債の債務不履行を起こして、すでに外国の投資家等にかなりの負担を負わせていたため、国民は、国の財政運営が再び危うくなれば、今度は国内で、自分たちを対象に強烈な債務調整が行われるだろうということを自覚し、資金流出が加速し始めたからです。

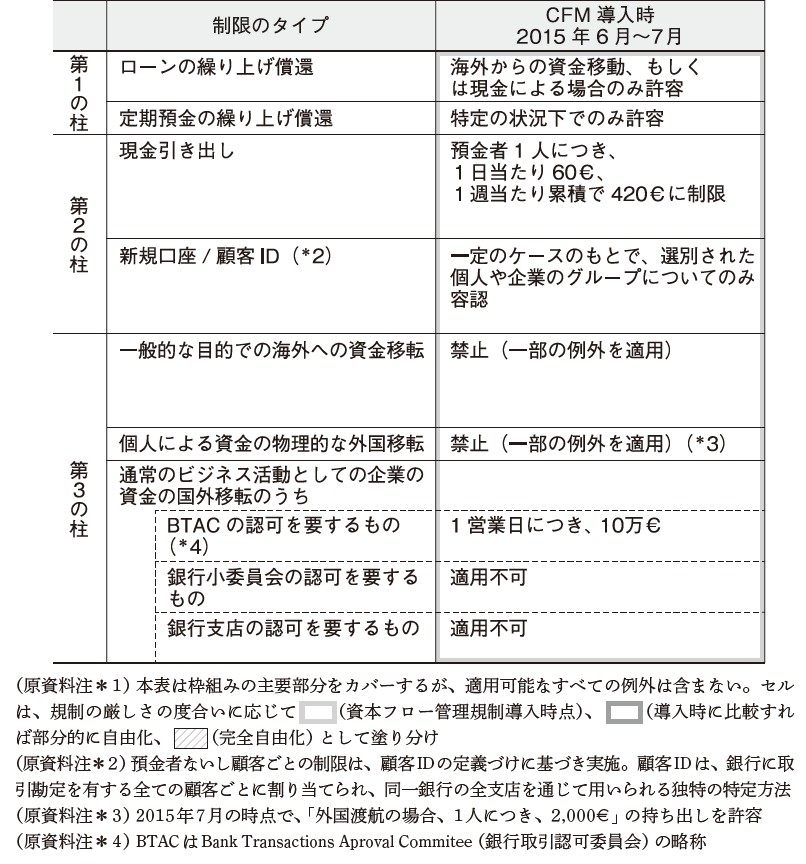

規制が最も厳しかった資本移動規制の初期における、預金の引き出し規制の面をみると、預金者1人につき、1日当たり60ユーロ(当時の1ユーロ=135円で換算すると8100円相当)、1週間当たり420ユーロ(同5万6700円相当)しか引き出すことが許されなくなったのです。

食費の支出目的だけではありません。生活していくうえで必要なそれ以外のすべての支出、光熱費も子どもの教育費も、家賃の支払いも含めて、1週間当たり1人5万円強のなかで、国民全員が暮らしていかなければならなくなったのです。

こうやって預金の引き出し規制や預金封鎖が実施される場合、裕福な大口の預金者であろうが、ごく一般的な庶民であろうが、扱いは一緒、同列です。そうした制約のなかで各家庭が支出を切り詰めて暮らさざるを得なくなれば、当然ながら国全体の個人消費は縮小し、企業の側も商売を縮小せざるを得なくなります。資本移動規制の一環で、さらに、企業による国外との資金取引にも厳しい制限がかけられることになりました。

企業は資本移動規制実施当初の2ヵ月間においては、海外への送金は当局の認可を受けたうえで、1日当たりわずか10万ユーロ(同1350万円相当)までしかできませんでした。その後も国外の顧客1件、1営業日当たり35万ユーロ(同4725万円相当)超の海外送金には当局の認可を要するほか、それ未満の送金の場合にも銀行ごとに週当たりの上限が設けられ、自由な海外送金は不可能な状態にありました。

これではとても、外国相手に活発にビジネスを行って、稼ぐことなどできなくなってしまいます。国際金融市場での取引に参加することも無理でしょう。それは人々にとっても、国内での雇用の場が失われることを意味します。

日本は他人事ではないーーギリシャ危機に学ぶ財政破綻

戦時下でもなかった今からわずか数年前に、先進国の一角、EU加盟国の一角が、金融危機による財政破綻でこうした厳しい国内債務調整に追い込まれているのです。資本移動規制や国内債務調整は、新興国だけに起こり得るような話では決してないのです。

こうした厳しい資本移動規制を余儀なくされた期間は、他のEU加盟国やIMFに支援融資をしてもらえたギリシャの場合で4年余り、EUに加盟していないゆえ、IMFにしか支援してもらえなかったアイスランドの場合で8年余りに達しています。

ではこの先、我が国の財政運営がついに行き詰まって、そうした事態に追い込まれた場合にはどうなるのでしょうか。

すでに述べたように、我が国の現在の財政事情は、アイスランドが危機に突入した2008年時点よりも相当に悪い、というのは紛れもない事実です。

アイスランドと同様に、IMFを除けば、財政や経済の面ではどこの国にも助けてもらえる立場にはないであろう我が国は、おそらく、自力でまともな財政状態を回復できるまで「国内債務調整+資本移動規制」状態を継続せざるを得なくなるでしょう。その期間は、8年よりも相当長くなる可能性も否定できません。

そのために必要な財政緊縮の幅も大きくならざるを得ず、図表7-6で示したようなアイスランドの例よりも、もっと大幅な増税を、幅広い税目について断行せざるを得なくなるでしょう。

歳出の面でも冷静に議論する時間的な余裕はなくなり、年金等の社会保障支出等も含めて“一律〇割カット”といった乱暴な方法で削減するしかなくなるかもしれません。それは収入や資産に余裕のない弱者に対して、厳しい負担を強いるものとなってしまうでしょう。

それでも今、何も起こっていないからと、こうして”放漫財政”状態を続けたままで、財政を悪化させ続けたままでよいのでしょうか。私たちはよく考えた方がよさそうです。

2013年日銀が「量的・質的金融緩和」(異次元緩和)を始めてからもうすぐ10年が経つ。世界経済の急激な局面の転換によって、わが国は、この“超低金利状態”を維持できるかどうかの瀬戸際、まさに崖っぷちに立っている。これまでの放漫財政路線を安易に継続し、異次元緩和を強引に押し通し続けようとすれば、遠からず、どういう事態に陥るのか。そして、それを回避するためには、私たちは何をなすべきなのか。世界の中央銀行の金融政策と財政に精通したエコノミストが警鐘を鳴らす。

異次元緩和は限界

日銀がいくらでも国債を買い入れられた

時代はもう終わりだ

●長期金利は“糸の切れた凧”に

●新規国債発行ストップで、社会保障費も防衛費も義務教育の国庫負担金も一律4割カットに

●財政破綻したギリシャは預金者1人・週当たり5万強の預金引き出し規制に

●最悪の事態を回避できる道はないのか

<本書の内容>

プロローグ 異次元緩和から9年、ついに現れた不穏な兆候

第1章 日本銀行に迫る債務超過の危機

第2章 我が国の財政運営に待ち受ける事態

第3章 異次元緩和とはどのようなものだったのか

第4章 欧米中銀との金融政策運営との比較でわかる日銀の“異端”さ

第5章 異次元緩和が支えたアベノミクスと残された代償

第6章 事実上の財政破綻になったら何が起きるか–戦後日本の苛烈な国内債務調整

第7章 変動相場制下での財政破綻になったら何が起きるか–近年の欧州の経験

第8章 我が国の再生に向けての私たちの責務

Photo by gettyimages

Photo by gettyimages

コメント