6月から、2025年度の住民税の徴収が始まりました。住民税は前年の所得をもとに金額が算出されています。ただし、収入・所得が一定額を下回る場合、住民税は非課税となります。

多くの人は、65歳で退職し、年金を受給し始めます。65歳から住民税非課税世帯になるには、収入・所得がいくらでなければならないのでしょうか。この記事では、シニアの住民税非課税世帯のボーダーラインを解説します。

1. 住民税非課税世帯になるための条件

住民税非課税世帯になるには、所得が一定額以下となる必要があります。非課税になる所得の条件は、自治体ごとに異なります。

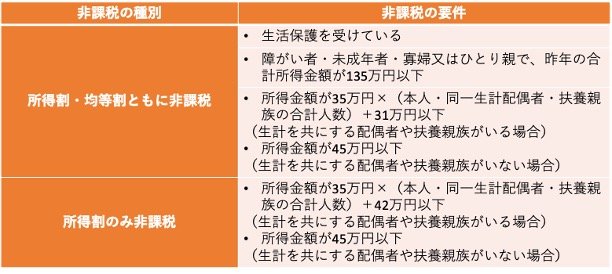

住民税は所得金額に応じて課税される「所得割」と、課税者全員が負担する「均等割」で構成されます。東京23区の場合、住民税が非課税になる条件は以下のとおりです。

住民税が非課税になる要件(東京23区の場合)

出所:東京都主税局「個人住民税」をもとに筆者作成

1.1 〈所得割・均等割ともに非課税〉

1.2 〈所得割のみ非課税〉

単身世帯は、所得が45万円以下であれば、住民税がかかりません。一方、配偶者や扶養親族がいる場合は、所得割・均等割どちらも非課税になる場合と、所得割のみ非課税の場合で、非課税になる所得金額が異なります。

配偶者と二人暮らしの場合、所得が101万円以下で住民税が非課税になります。所得が101万円超112万円以下の場合は、所得割のみが非課税です。

65歳以降に住民税非課税になるには、前年の所得金額が重要です。とくに65歳から受給が始まる年金額は、住民税に影響を与えます。次章では、65歳から住民税非課税になるための年収を解説します。

2. 65歳から住民税非課税世帯になるための年収はいくら?

65歳から住民税非課税世帯になるには、年金受給額と、年金以外の所得金額が重要です。まずは住民税の課税・非課税を決める要素のひとつである「公的年金等控除」について理解し、住民税非課税となる年収を見ていきましょう。

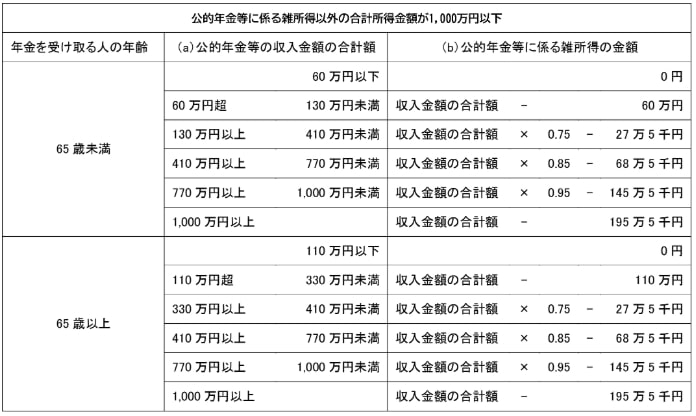

2.1 所得が大幅に減る「公的年金等控除」を知ろう

65歳以上の人は、他の年代に比べて住民税が非課税になる可能性が高い傾向にあります。控除額の大きい「公的年金等控除」が適用されるためです。

公的年金等控除は、公的年金収入に対して適用される控除です。65歳以上であれば、最低でも110万円が控除されるため、所得が大幅に減ります。

公的年金等に係る雑所得の速算表

控除を有効活用することで、ある程度の収入があっても所得が少なくなるため、住民税が非課税になる可能性が高まるのです。

2.2 【夫婦世帯・単身世帯】65歳から住民税非課税となる年収

では、東京23区に在住する夫婦世帯・単身世帯を例に、65歳から住民税所得割・均等割ともに非課税になる年収を見てみましょう。

住民税が非課税となる年収《夫婦世帯・単身世帯》

出所:東京都主税局「個人住民税」、国税庁「No.1600 公的年金等の課税関係」をもとに筆者作成

夫婦世帯

※配偶者の給与収入が100万円以下もしくは年金収入が155万円以下でなければならない

単身世帯

夫婦世帯であれば、年収211万円までは住民税が非課税になります。この場合、配偶者も非課税となるには、給与収入が100万円以下か、年金収入が155万円以下であることが条件です。どちらかがボーダーラインを上回ってしまうと、住民税が課税され非課税世帯とみなされません。

単身世帯の場合は、収入155万円以下であれば住民税は非課税です。月あたりの年金額が12万9000円までであれば、住民税はかからないと考えてよいでしょう。もし年金以外に所得がある場合は、住民税の課税対象となります。

次章では、住民税非課税世帯が受けられる恩恵を解説します。

3. 住民税非課税世帯はさまざまな恩恵が受けられる

住民税非課税世帯になると、さまざまな恩恵が受けられます。主なものは以下のとおりです。

- 国民健康保険料の軽減

- 住民税非課税世帯向けの物価高支援の給付金

- 医療費の自己負担限度額の緩和

- 介護保険料の軽減

このなかでも、国民健康保険料の軽減と、非課税世帯向けの給付金について詳しく見ていきましょう。

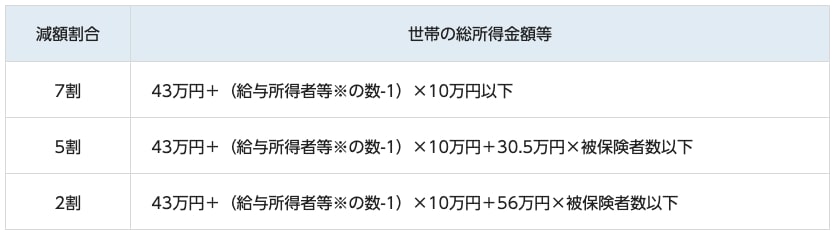

3.1 国民健康保険料の軽減

住民税非課税世帯であれば、国民健康保険料の軽減が受けられます。軽減割合は2割〜7割で、所得に応じて減額割合が決定します。

国民健康保険料の減額割合

- 7割減額:43万円+(給与所得者等の数-1)×10万円以下

- 5割減額:43万円+(給与所得者等の数-1)×10万円+30万5000円×被保険者数以下

- 2割減額:43万円+(給与所得者等の数-1)×10万円+56万円×被保険者数以下

国民健康保険料が軽減されれば、毎月の社会保険料の負担が緩和されます。とくに国民健康保険料は社会保険料のなかでも大きな割合を占めるため、収入の少ない非課税世帯にとってはありがたい制度といえるでしょう。

3.2 住民税非課税世帯向けの物価高支援の給付金

物価高対策として、給付金が支給されるケースが増えてきました。住民税非課税世帯は物価高による影響を受けやすいとされるため、こうした給付金の対象になります。

6月17日に、石破茂内閣総理大臣は、7月の参議院選挙における自由民主党の公約として「全世帯2万円・住民税非課税世帯4万円」の給付金を支給することを検討すると述べました。実際に給付事業が開始されれば、住民税非課税世帯は最低でも4万円の給付金を受け取れる見込みです。

給付金を活用すれば、家計の支出が多少楽になる可能性があるでしょう。しかし、給付金額は2024年の最大10万円の給付以降、3万円、2万円と事業を実施するたびに減額傾向にあります。加えて、給付スパンも短くなりつつあり、ありがたみを感じにくくなっているともいえるでしょう。

4. まとめ

住民税非課税世帯となるには、夫婦世帯であれば自身は年収211万円で、配偶者が給与収入100万円もしくは年金収入155万円、単身世帯であれば年収155万円以下であるのが条件です。公的年金等控除による控除金額の恩恵により、年収が200万円台であっても住民税がかからなくなります。

とはいえ、年金以外の収入を得ている人や年金受給額が大きい人など、住民税の課税が避けられない人もいるでしょう。無理に住民税非課税となる収入額に調整しようとせず、生活に十分な収入を得るのも、老後のライフプランのひとつです。

参考資料

石上 ユウキ

コメント